.

Empresas apostam em biocombustíveis como negócio do futuro

Novas tecnologias e processos dão impulso ao setor de biocombustíveis e à transição para uma economia mais verde

FONTE: Valor Econômico

Do início da produção do álcool como combustível, ainda nos anos 1970, passando pela consolidação do biodiesel, muita terra foi remexida para se chegar hoje a um novo cenário do setor de biocombustível no Brasil. Novas tecnologias e o desenvolvimento de diferentes processos foram empregados para formar uma nova geração de biocombustíveis, como o etanol de segunda geração e o diesel verde, ao mesmo tempo em que abrem caminho ao uso do etanol na produção de hidrogênio verde destinado à mobilidade e ao bioquerosene em escala comercial.

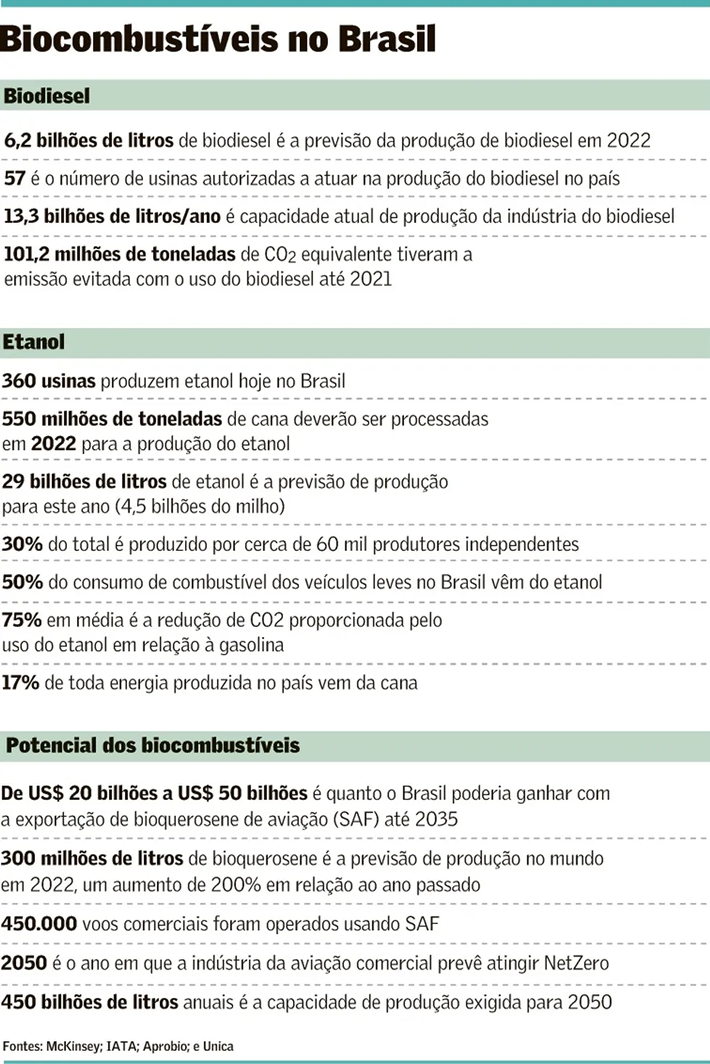

Nesse trajeto, surgiram o Programa Nacional de Produção e Uso de Bicombustíveis (PNPB), em 2004, e a Política Nacional de Biocombustíveis (RenovaBio), que busca garantir a segurança energética, a previsibilidade para o mercado e a mitigação das emissões dos gases do efeito estuda. A transição para uma economia de baixo carbono é, sem dúvida, um grande impulsionador desse mercado. Estudo da consultoria McKinsey estima, por exemplo, que a exportação de bioquerosene poderia render de US$ 20 bilhões a US$ 50 bilhões ao Brasil até 2035.

.

.

A aviação comercial é responsável por cerca de 3% das emissões mundiais de carbono e vê no uso do combustível de aviação sustentável (SAF) um passo importante para atingir zero emissões líquidas de CO2 em 2050. A Associação Internacional de Transporte Aéreo (IATA) prevê que o SAF responda por 65% da mitigação necessária para isso, exigindo uma capacidade de produção de 450 bilhões de litros anuais em 2050. Há, portanto, a possibilidade de crescimento exponencial para o segmento e a IATA defende que os governos ajudem nesse processo com incentivos à produção.

Hoje, já existem tecnologias capazes de produzir SAF e são realizados voos em pequena escala com biocombustíveis (veja o quadro acima). De acordo com a McKinsey, a mais madura, e que já está em produção comercial em outras partes do mundo, é a que utiliza ésteres e ácidos graxos hidroprocessados, conhecida como HEFA (sigla em inglês para Hydroprocessed Esters and Fatty Acids).

O potencial HEFA do Brasil envolve óleo de soja e macaúba, que representarão, respectivamente, 30% e 70% do potencial total de produção, segundo a McKinsey. A macaúba é a grande aposta: por hectare, é possível produzir 20 vezes mais óleo do que com a soja. Do seu fruto tudo é aproveitado. Além do óleo, dele também se extrai gordura vegetal, proteína de alto valor nutricional, fibra alimentar, biomassa de alto valor energético e materiais graxos, matérias-primas que podem ser aplicadas em diversas indústrias.

Por isso, empresas estão investindo nessa palmeira nativa brasileira. É o caso da Soleum. Segundo Francisco de Blanco, cofundador e sócio-gerente, muitas empresas hoje no mundo não iniciaram a construção de biorrefinarias porque não conseguiram viabilizar a matéria-prima necessária para garantir a operação. Essa constatação levou à criação, em 2019, da Soleum, para iniciar o plantio de macaúba em áreas degradadas. A empresa já tem um piloto, de 700 hectares, em Patos de Minas (MG).

“Nossa visão é que, fortalecer a matéria-prima – o item mais complexo da cadeia produtiva -, é a melhor estratégia para futuramente, quando essa cadeia estiver desenvolvida e tivermos a base regulatória e econômica no país, começarmos a produzir o combustível sustentável de aviação (SAF)”, afirma Blanco. O SAF, ou bioquerosene, tem exatamente as mesmas propriedades do querosene de aviação e não exige alterações nos motores das aeronaves.

O fundador da Soleum acredita que o Brasil vai ser o grande motor desse negócio. “Matéria-prima é o nome desse jogo. O país tem capacidade de ser o grande player da produção de matéria-prima, com muita árvore nativa e capacidade de produzir até 5 toneladas de óleo por hectare, em diversas regiões.”

A Inocas, empresa que surgiu em 2015, a partir de um grupo de pesquisadores alemães, e entrou em operação em 2018 com investimento do Banco Interamericano de Desenvolvimento (BID), vai na mesma pista e trabalha para adensar a presença da macaúba. Hoje, já tem 2.400 hectares de áreas plantadas. “Estamos expandindo. Vamos plantar 30 mil hectares até 2030”, afirma Vitor Salomão, assessor da diretoria.

As atuais parcerias de investimento incluem organizações da sociedade civil e fundo de investimento. Do total de áreas já plantadas, 2.130 hectares estão na região do Alto Paranaíba (MG) e 270 no Vale do Paraíba (SP). A empresa também tem um projeto em duas fazendas no Nordeste do Pará. A empresa também está em fase de desenvolvimento de uma fábrica.

A macaúba, entretanto, não é a única rota possível para obtenção de SAF. A Geo Biogás & Tech, cuja primeira planta de biogás entrou em operação há 10 anos, vai investir R$ 15 milhões, sendo que R$ 7 milhões virão de um financiamento da Financiadora de Estudos e Projetos (Finep) para desenvolver bioquerosene a partir do biogás, que é produzido com resíduos orgânicos.

“A oportunidade que temos é fazer esse biogás em larga escala, o que outras economias, como a União Europeia, não têm, porque não possuem a quantidade de biomassa que o Brasil detém, especialmente de cana-de-açúcar”, afirma Alessandro Gardemann, diretor da Geo Biogás.

Segundo a empresa, será usado no processo químico para produção de hidrocarbonetos líquidos (chamado Fischer-Tropsch) um catalizador inovador, desenvolvido pela Universidade Estadual de Maringá, que permite trabalhar com a reforma do biogás sem a necessidade de passar pela purificação do biometano. A projeção é que a planta experimental entre em operação ao longo de 2024.

A evolução no setor de biocombustíveis também passa pelo etanol. Segmento consolidado, deverá produzir neste ano 29 bilhões de litros, dos quais 4,5 bilhões virão do processamento de milho. De acordo com a União da Indústria de Cana-de-Açúcar e Bioenergia (Unica), 50% do consumo de combustível dos veículos leves no Brasil vêm do etanol, que pode reduzir, em média, 75% das emissões de CO2 na comparação com a gasolina.

O avanço no segmento veio por conta do etanol de segunda geração (E2G), como o produzido pela Raízen, empresa de energia e de produção de etanol. O E2G é produzido a partir palha e bagaço de cana, antes resíduos, que passam por um processo de hidrólise e dupla fermentação e apresenta a mesma composição do etanol tradicional, feito a partir do caldo resultante do esmagamento da planta. “Ou seja, conseguimos elevar em cerca de 50% a capacidade de produção de etanol, sem necessidade de adicionar área de terra plantada de cana, produzindo cada vez mais litros por tonelada”, afirma Juliano Oliveira, diretor comercial da empresa. “Hoje, a Raízen é a única produtora mundial de E2G em escala comercial.”

Em novembro, a empresa anunciou um acordo com a Shell, para a venda de 3,3 bilhões de litros de E2G. Para atender essa demanda, vai construir outras cinco plantas. “Cada planta dedicada à produção de E2G recebe investimento de aproximadamente R$ 1,2 bilhão”, afirma. A Raízen tem capacidade instalada para moagem de 105 milhões de toneladas de cana, com cerca de 1,3 milhão de hectares de áreas agrícolas cultivadas. “Na última safra [2021/22], produzimos 3,5 bilhões de litros de etanol, 6,2 milhões de toneladas de açúcar e 2,9 TWh de bioenergia produzida a partir da biomassa da cana.

O etanol, de primeira ou segunda geração, também pode ser utilizado para produzir hidrogênio verde destinado à mobilidade, de acordo com estudos e projetos em andamento. Já a BSBIOS, produtora de biodiesel, vai investir R$ 316 milhões na primeira fase de implantação, em Passo Fundo (RS), de uma usina de etanol e farelos a partir do processamento de cereais de inverno – trigo e cevada. A demanda do Rio Grande do Sul pelo biocombustível interna chega a 1 bilhão de litros por ano e cerca de 90% do total consumido é comprado de outros estados. A projeção é de que, a partir de 2027, a usina supra 23% da demanda gaúcha.

“Um estudo da Embrapa mostra que cultivar soja [principal cultura da região] no verão e trigo no inverno proporciona a fixação de volta no solo de cerca de 2 toneladas/ano de CO2 por hectare. É, então, uma agricultura de carbono negativo”, afirma Erasmo Carlos Battistella, presidente da BSBIOS, para ressaltar o impacto ambientalmente positivo da medida.

Produtor de biodiesel, Battistella diz que, nos últimos dois anos, por falta de estímulo do governo, não fez investimentos. Mas agora está ávido para voltar. Diretor-superintendente da Associação dos Produtores de Biocombustíveis do Brasil (APROBIO), Julio Cesar Minelli explica que o preço das commodities “subiu muito” e o biodiesel, que tem como principal matéria-prima a soja, ficou mais caro que o diesel fóssil. “Isso fez com que o governo, em 2021, fizesse uma gangorra com o setor, aumentando e diminuindo o percentual da mistura de biodiesel [ignorando previsões que já haviam sido estabelecidas] o que prejudicou o setor”, afirma.

Para 2022, a diretriz do governo foi de um percentual de 10% de biodiesel na mistura, chamada de B10. A previsão anterior era a de que já em 2022 seria de 13% em janeiro e fevereiro e de 14% a partir de março. “Foi um golpe muito forte no setor”, diz Minelli.

A capacidade das 57 usinas de biodiesel do país é de 13,3 bilhões de litros por ano. “Na melhor das hipóteses, deveremos ter, neste ano, consumo de 6,2 bilhões de litros. É bem mais de 50% de ociosidade”, diz Minelli. Segundo ele, o segmento já conversa com a equipe de transição e espera que, pelo menos a partir de fevereiro, se retome o B14 e, talvez, o B15 a partir de março ou abril. “Em função disso, é possível que a demanda salte para 8,9 bilhões de litros em 2023.”